Investimentos de renda fixa com retornos superiores ao 100% do CDI e garantia do FGC: segurança ou armadilha? Quais são as alternativas?

A promessa de altos rendimentos em CDBs, LCI, LCA entre outros produtos que contam com a garantia do Fundo Garantidor de Crédito (FGC), como os que oferecem 130% do CDI, acompanhada da famosa garantia do FGC (Fundo Garantidor de Créditos) pode parecer uma oportunidade imperdível. No entanto, é fundamental entender os riscos reais por trás dessa proteção que, embora útil, não é tão sólida quanto parece.

A fragilidade do FGC

O FGC é uma entidade privada financiada pelas próprias instituições financeiras, com a missão de proteger investidores em caso de falência de bancos emissores de produtos como CDBs, LCIs, LCAs, entre outros como o saldo em conta corrente. A cobertura é limitada a R$ 250 mil por CPF, por instituição, incluindo principal e juros.

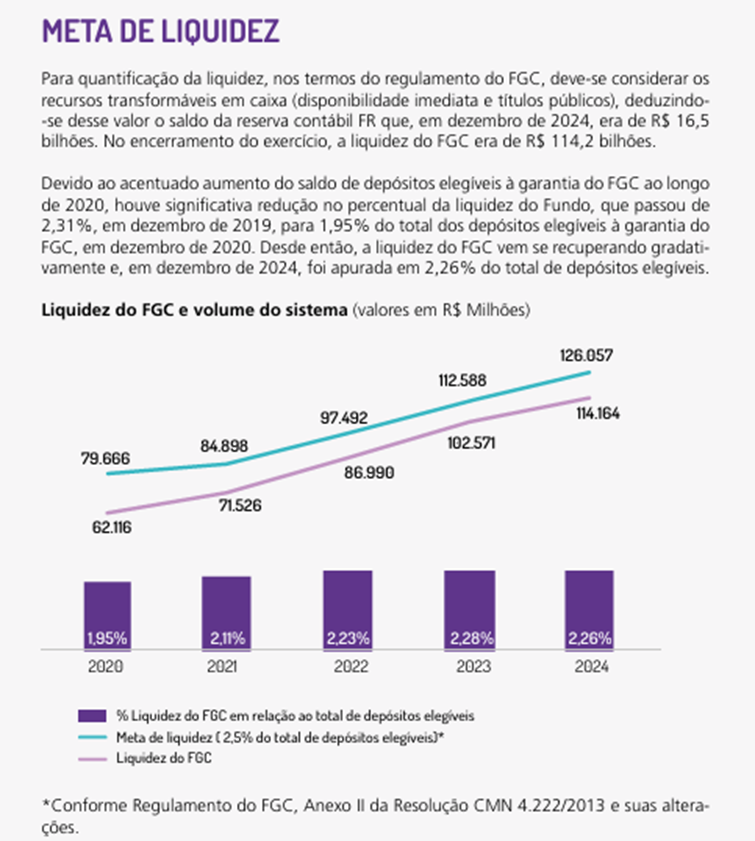

Fonte: Relatório Anual FGC (2024)

Mas há um problema estrutural:

O valor em caixa do FGC representa menos de 3% do total que ele promete garantir. Em um cenário real, como a intervenção no Banco Master em 2025, mais de 64% da liquidez do fundo seria consumida para cobrir um único banco, que nem sequer foi formalmente liquidado.

Isso mostra que, em caso de falência de um banco de médio ou grande porte, o FGC pode não ter recursos suficientes para indenizar todos os investidores. A proteção, portanto, é limitada, frágil e exposta ao risco sistêmico. Apenas o capital sobre garantia do Banco Itaú representa mais de 500% do FGC, outros grandes bancos também possuem mais do que 100% sobre a capacidade do FGC.

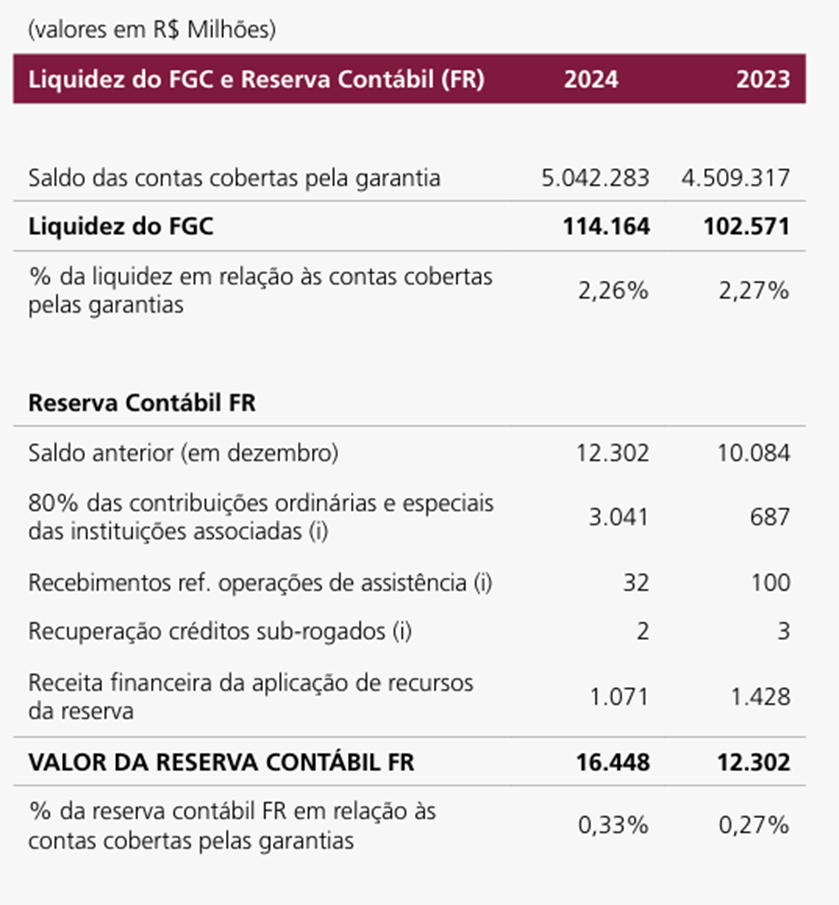

O total que o FGC possui de liquidez para a cobertura é de apenas R$ 114,16 bilhões de reais, porém o risco total, que está sobre a cobertura do FGC é de R$ 5,04 trilhões de reais, apenas 2,26% de cobertura.

fonte: Relatório Anual FGC (2024)

FGC é útil, mas não é infalível

É importante reconhecer que o FGC é uma ferramenta válida, mas sua capacidade de cobertura está longe de ser absoluta. Em tempos de aumento na emissão de CDBs por bancos médios e fintechs, a sobrecarga do fundo é um risco real e crescente.

A alternativa: FIDCs com cotas sêniores

Para investidores que buscam ativos com boa rentabilidade e mecanismos de proteção, uma alternativa mais estruturada são os FIDCs (Fundos de Investimento em Direitos Creditórios), especialmente através das cotas sêniores.

Por que os FIDCs oferecem uma proteção?

Em um FIDC, as cotas sêniores têm prioridade no recebimento dos pagamentos e contam com uma proteção chamada “subordinação”, que funciona como uma barreira de segurança. Isso significa:

- Antes da cota sênior sofrer qualquer perda, as cotas subordinadas absorvem os prejuízos.

- A subordinação mínima exigida pela regulação é de 10%, mas muitos fundos trabalham com 20% ou mais de colchão de proteção, podendo ser superior a 50%.

- Comparando com o FGC, que cobre apenas cerca de 2,26% do total garantido em liquidez, a subordinação nos FIDCs é significativamente atrativa.

- Além disso, os FIDCs são regulados, auditados, e estruturados com transparência sobre os ativos e riscos, permitindo ao investidor uma análise mais precisa.

Invista com estratégia, e não apenas com base em promessas de retorno alto e proteção aparente.

OKEAN ATLANTIC CORPORATE FIC FIM CP (CNPJ: 51.980.833/0001-05)

O Okean Atlantic é um fundo de investimento em cotas que oferece acesso a uma carteira diversificada de FIDCs (Fundos de Investimento em Direitos Creditórios). Mais de 95% do seu patrimônio líquido está alocado em cotas sênior de mais de 10 FIDCs distintos, o que garante diversificação, reduzindo riscos relacionados a concentração.

Principais Vantagens:

- Tributação diferenciada: apenas 15% sobre o lucro no resgate, independentemente do prazo da aplicação, por estar caracterizado como entidade de investimento.

- Isenção de come-cotas: como o fundo é caracterizado como entidade de investimento, ele está isento da antecipação semestral de imposto.

- Aportes acessíveis: investimento inicial a partir de R$ 5.000,00.

- Diversificação: ao investir, você expõe seu capital a uma cesta de FIDCs cuidadosamente selecionados, reduzindo riscos e ampliando o potencial de retorno.

- Performance: O fundo vem rentabilizou todos os meses acima do CDI, com a rentabilidade média de 130% do CDI.

PERFORMANCE |

jul/ 2024 |

ago/ 2024 |

set/ 2024 |

out/ 2024 |

nov/ 2024 |

dez/ 2024 |

jan/ 2025 |

fev/ 2025 |

mar/ 2025 |

abr/ 2025 |

mai/ 2025 |

jun/ 2025 |

ANO |

3 MESES |

6 MESES |

12 MESES |

DESDE INÍCIO |

| Dias Uteis no periodo | 23 | 22 | 21 | 23 | 19 | 21 | 22 | 20 | 19 | 20 | 21 | 20 | 61 | 59 | 121 | 251 | 402 |

| Okean Atlantic Corporate FIC FIM | 1,31% | 1,21% | 1,13% | 1,38% | 0,97% | 1,12% | 1,34% | 1,30% | 1,26% | 1,37% | 1,36% | 1,39% | 8,26% | 4,15% | 8,26% | 16,20% | 29,84% |

| CDI | 0,91% | 0,87% | 0,84% | 0,93% | 0,79% | 0,93% | 1,01% | 0,99% | 0,96% | 1,06% | 1,14% | 1,10% | 6,42% | 3,33% | 6,42% | 12,14% | 21,57% |

| Rentabilidade Acumulada | 144% | 139% | 136% | 148% | 122% | 120% | 132% | 132% | 130% | 129% | 119% | 126% | 128% | 124% | 128% | 133% | 132% |

Como Investir:

Você pode acessar mais informações sobre o fundo, incluindo lâmina, regulamento e materiais informativos, no site oficial: www.okeaninvest.com, e distribuído por Azumi DTVM.

Antes de investir, é fundamental que você leia atentamente a lâmina e o regulamento do fundo. Avalie se o produto é adequado ao seu perfil de investidor.

Em caso de dúvidas, consulte um profissional devidamente habilitado para orientá-lo na sua decisão de investimento.